Năm 2022, đồng nội tệ (VND) đã mất giá 8,6% so với USD; dù vậy, đây là mức mất giá "khiêm tốn" so với các đồng nội tệ của nhiều nền kinh tế trong khu vực. Bước sang năm 2023, trước rủi ro từ NHTW Mỹ, bức tường nợ công, tư kỷ lục và thiếu hụt dự trữ ngoại hối tại các NHTW, làn sóng phá huỷ đồng nội tệ được Bloomberg dự báo sẽ tiếp tục diễn ra ở nhiều nền kinh tế đang phát triển. Liệu Việt Nam có bị cuốn vào làn sóng này không?

Làn sóng phá giá đồng nội tệ 2023

Một tuần trước, trang Bloomberg nhận định rằng một làn sóng phá huỷ đồng nội tệ đang diễn ra tại các nền kinh tế đang phát triển và mới nổi. Các nền kinh tế buộc phải phá giá đồng nội tệ của họ để nhận gói cứu trợ từ Quỹ tiền tệ quốc tế IMF. Và một vài trong nhóm các nước nặng nợ nhất thế giới sẽ phải hi sinh đồng nội tệ của mình để nhận được cứu trợ.

Đầu năm 2022, đã có 3 nước gồm Ai Cập, Pakistan và Lebanon phải hạ mạnh tỷ giá để đủ điều kiện nhận sự hỗ trợ của IMF. Rất có thể đó mới chỉ là điểm khởi đầu. Theo Bloomberg, với ít nhất hơn 20 quốc gia đang xếp hàng nhận cứu trợ, các trader trên thị trường tiền tệ đang khá chắc chắn về 1 đợt phá giá tiền tệ hoàn toàn mới sẽ nổ ra ở các nước đang phát triển.

Nhưng không chỉ các nước nặng nợ mới chịu sức ép này, bởi vì làn sóng phá giá đồng nội tệ để ngăn chặn dòng vốn USD tháo chạy khỏi quốc gia trong khi dự trữ ngoại hối của các NHTW đã rất mỏng sau cú sốc Cục dự trữ liên bang Mỹ (Fed) tăng lãi suất mạnh trong năm ngoái.

Năm 2023 tệ hơn 2022

Trao đổi với tờ Financial Times, chuyên gia kinh tế trưởng Robin Brooks của Viện Tài chính quốc tế (IIF) nói “có nhiều sức ép buộc các nền kinh tế mới nổi phải phá giá đồng tiền”. Vị chuyên gia này nhận định Ukraine, Nigeria và Argentine là ba trong số những nước có khả năng phải chứng kiến đồng nội tệ chịu áp lực lớn đến mức phải bỏ neo tỷ giá. Ông chỉ ra rằng trong trường hợp xung đột Nga-Ukraine leo thang khiến lạm phát tăng mạnh, dẫn tới lãi suất tại các nền kinh tế phát triển tăng cao hơn, thúc đồng USD tăng giá trở lại.

Chiến tranh ở Nga - Ukraine khiến lạm phát tại các nền kinh đó tăng cũng như lạm phát của toàn cầu ảnh hưởng bởi cuộc chiến này tác động trực tiếp làm tăng giá dầu thô, giá dầu thực vật, giá lương thực, giá phân đạm, giá một số vật liệu kim loại hiếm đầu vào cho sản xuất (khai thác 80% từ Nga và Ukraine). Ngoài ra, chiến tranh khiến không chỉ hai nước mà cả các nền kinh tế liên quan (như ủng hộ tiền, vũ khí, trừng phạt kinh tế Nga,..) lâm vào nợ nần, chi tiêu chính phủ lớn hơn, thâm hụt ngân sách lớn hơn. Các khoản nợ và thâm hụt ngân sách luôn là nguyên nhân gốc rễ dẫn tới lạm phát. Trong lịch sử, tiền tệ từng từ bỏ vị trí bản vị vàng bởi nợ nần của chính phủ sau Thế chiến I và II; lạm phát bùng phát mạnh sau đó và lặp lại có tính chu kỳ kể từ đó.

“Rất có khả năng sẽ có thêm các vụ phá giá đồng tiền ở các nền kinh tế sơ khai đang ở vị thế yếu. Khi dự trữ ngoại hối cạn kiệt, các nước này mất khả năng bảo vệ tỷ giá đồng nội tệ. Nhà đầu tư có tài sản ở các thị trường đó nên tính đến việc phòng hộ rủi ro phá giá đồng tiền”, chiến lược gia Brendan McKenna của Ngân hàng Wells Fargo ở New York nói.

Chiến lược gia Hasnain Malik của Tellimer ở Dubai cũng cảnh báo nhà đầu tư nên thận trọng về những biến động có thể xảy ra ở các quốc gia đang có nguy cơ phá giá đồng nội tệ. “Việc phá giá tiền tệ sẽ khiến cho thị trường chứng khoán ở một số nền kinh tế mới nổi và sơ khai trở thành nơi mà nhà đầu tư không nên động đến”, ông Malik nói, nhắc đến những cái tên như Argentina, Ai Cập, Ghana, Lebanon, Nigeria, Pakistan, Sri Lanka và Zimbabwe.

Đặc điểm chung

Dễ thấy rằng đặc điểm chung của các nền kinh tế này là họ đang vướng vào một khoản nợ công lớn, khả năng trả nợ hoàn toàn bị thách thức bởi nền kinh tế nội địa yếu ớt, tham nhũng, trong khi Chính phủ không muốn hoặc không thể cắt giảm các khoản chi tiêu công mà họ rất ưa thích. Dù sao mạnh tay chi tiêu công luôn là công cụ mang lại phiếu bầu cho đảng phái và các chính trị gia.

Nợ đi kèm với suy thoái tăng trưởng, tham nhũng và nhu cầu tiếp tục chi tiêu khiến các nền kinh tế này mất an ninh tài chính trầm trọng.

Nhưng đó chưa phải là vấn đề lớn nhất. Tình cảnh nợ nần và tăng trưởng suy yếu lại đi kèm với cú sốc đồng USD tăng giá nhờ NHTW Mỹ tăng lãi suất. Đây mới là đòn chí mạng khiến các nền kinh tế đang mất an ninh tài chính trở nên suy kiệt về ngoại tệ.

Dòng vốn ngoại đổ về Mỹ, từ bỏ các thị trường mới nổi vì DXY đã tăng cao nhất trong 20 năm vào giữa năm 2022; hiện vẫn ở mức 104 điểm trong khi lợi suất TPCP Mỹ tăng cao hơn so với nền kinh tế đối thủ là Trung Quốc.

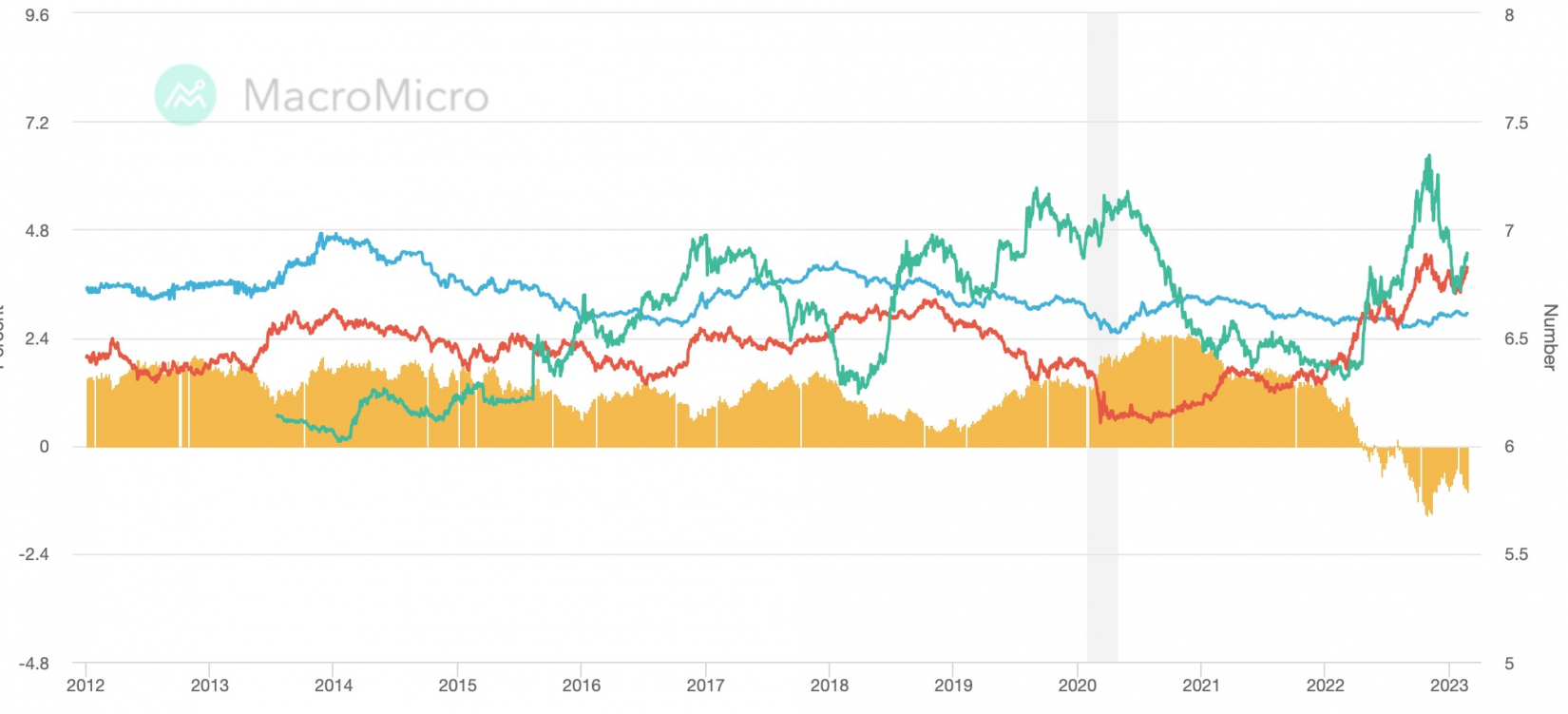

-

- Lãi suất điều hành của Fed tăng cao và đồng USD tăng giá đã thúc đẩy dòng vốn đổ vào TPCP Mỹ, lợi suất TPCP Mỹ đa cao hơn lợi suất TPCP Trung Quốc (cùng kỳ hạn 10 năm) sau nhiều năm thấp hơn. (Nguồn: Ảnh chụp màn hình từ Macro Micro)

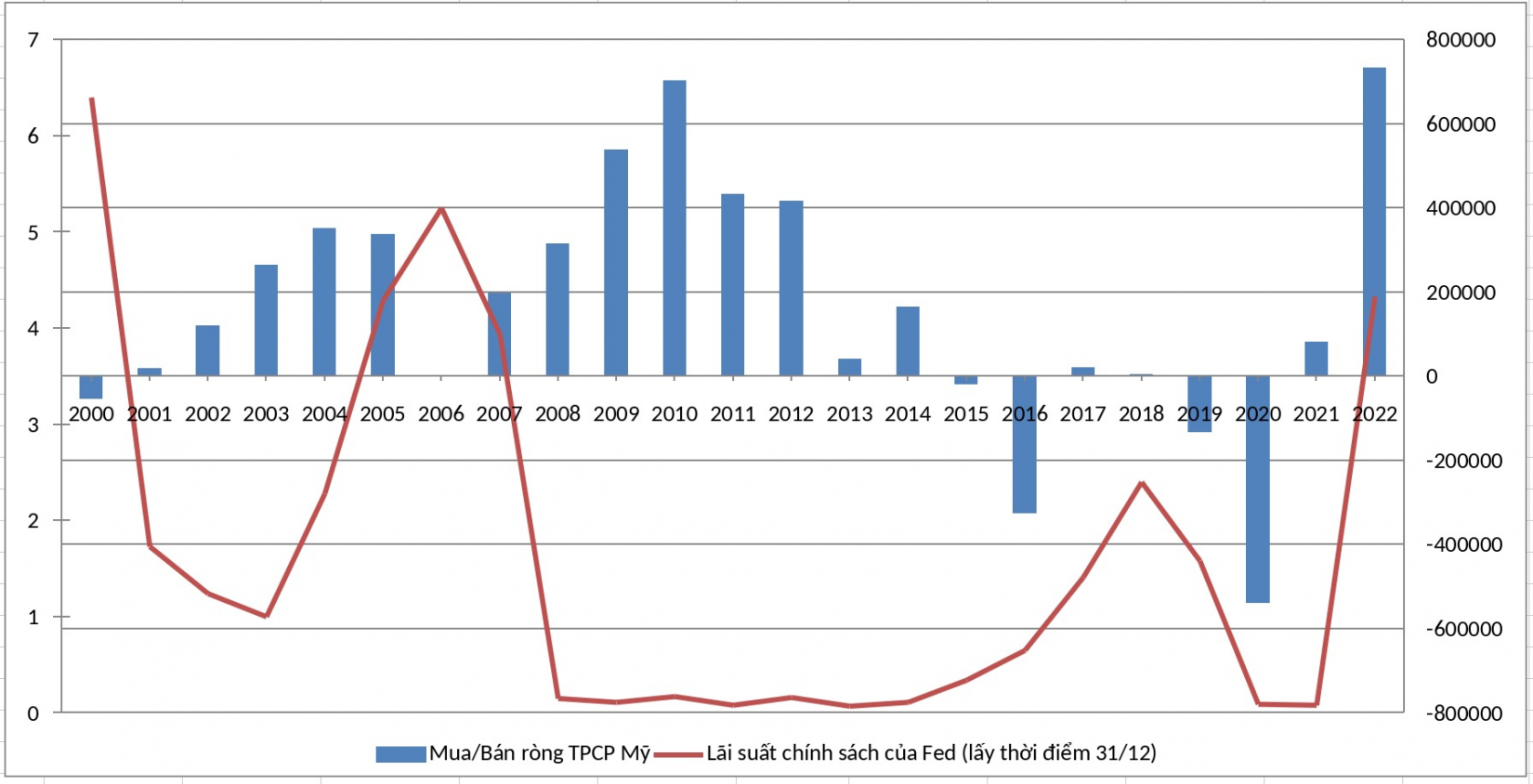

Theo Ths. Nguyễn Hà, tổng hợp số liệu từ Báo cáo TIC của Bộ Tài chính Mỹ, dòng tiền đổ về Mỹ qua việc mua ròng TPCP trung và dài hạn của Mỹ đã tăng cao kỷ lục trong năm 2022 khi Fed tăng lãi suất lên 4,25-4,5%/năm. Tổng số tiền đổ về Mỹ trong năm 2022 là 754 tỷ USD; mức cao nhất trong nhiều chục năm trở lại đây.

-

- Dòng tiền khắp toàn cầu đổ về Mỹ mua TPCP trung và dài hạn lớn ở mức kỷ lục trong năm 2022. (Nguồn: Bộ tài chính Mỹ, ThS. Nguyen Ha tổng hợp)

Việt Nam có nằm ngoài dòng xoáy?

Tỷ giá đồng nội tệ bắt đầu tăng giá trở lại trong một tháng qua, bắt đầu từ khoảng 20/1/2023, tăng 1,26% trong 1 tháng qua; so cùng kỳ 2022, tỷ giá đã tăng khoảng 4%.

-

- Tỷ giá VND có dấu hiệu tăng trở lại sau khi chỉ số DXY phục hồi trong tháng 2/2023. (Nguồn: Trading Economics)

Năm 2022, yếu tố giúp ổn định tỷ giá của Việt Nam là thặng dư thương mại lên tới 10 tỷ USD, dòng vốn FDI vẫn duy trì mức tăng khá và kiều hối (19 tỷ USD) tăng mạnh. Ngoài ra, bước vào năm 2022, dự trữ ngoại hối của NHNN được cho là ở mức tốt chưa từng có.

Tuy nhiên, NHNN đã phải bán ra hàng chục tỷ USD để duy trì mức mất giá 8,6% cho đồng VND năm 2022; dự trữ ngoại hối của NHNN hiện nay đã sớm về mức cảnh báo của IMF (là chỉ đảm bảo 12 tuần nhập khẩu).

Ngoài ra, năm 2022 mặc dù Việt Nam hân hoan với thành tích thặng dư thương mại hơn 10 tỷ USD nhưng tài khoản lỗi và sai sót trên bảng BOP vào quý 3/2022 lại lên tới 12 tỷ USD (theo số liệu công bố của NHNN); một con số lớn chưa từng có. Nhu cầu ngoại tệ cao trên thị trường phi chính thức (dù từ chính phủ hay do khối tư nhân buôn lậu) cũng khó có thể giảm trong năm 2023 bởi vì đây là năm nhiều biến số về địa kinh tế chính trị; trong khi chênh lệch giá vàng trong nước và quốc tế vẫn duy trì ở mức quá cao, tạo động cơ buôn lậu, làm tăng cầu ngoại tệ trên thị trường chợ đen. Chưa kể, năm 2023, triển vọng nhu cầu toàn cầu yếu đi khiến xuất khẩu của Việt Nam có thể bị tác động tiêu cực ít nhiều.

Khác với các nền kinh tế đang vỡ nợ khác, Việt Nam không có rủi ro vỡ nợ công nhưng lại có rủi ro vỡ nợ trái phiếu doanh nghiệp và nợ xấu bùng phát. Thực tế, thị trường TPDN BĐS Việt Nam đã và đang trở thành điểm nóng trong nền kinh tế. Hôm qua, ngày 21/2/2023, một trong số các nhà phát triển BĐS hàng đầu của Việt Nam là Novaland đã khai nổ phát súng "vỡ nợ trái phiếu doanh nghiệp BĐS" đầu tiên trong năm 2023. Nhà phát triển BĐS này tuyên bố không thể trả nợ gốc và lãi đáo hạn của hai lô trái phiếu 1.080 tỷ đồng. Tiếp nối Novaland sẽ là các doanh nghiệp BĐS khác bởi khối lượng TPDN BĐS đáo hạn lên tới 119 nghìn tỷ đồng năm 2023 trong khi thị trường phát hành TPDN đóng băng, giao dịch trên thị trường BĐS đóng băng. Sẽ giống như Trung Quốc, cụm từ "vỡ nợ TPDN BĐS" (bond default) có lẽ trở nên ngày một phổ biến hơn trên thị trường tài chính còn non trẻ này. Nợ xấu (nếu không giải quyết và nhận diện sớm) sẽ khiến lãi suất huy động và cho vay khó giảm như quyết tâm của Chính phủ và NHNN. Điều này đương nhiên cũng tạo áp lực lên tỷ giá.

Một vấn đề khác của Việt Nam là chúng ta có đường biên giới quá lớn với Trung Quốc; 1/3 kim ngạch nhập khẩu của Việt Nam đến từ Trung Quốc. Đó là con số chính thức, còn con số nhập theo đường tiểu ngạch khó lòng thống kê. CNY của Trung Quốc có thể tiếp tục mất giá khi nền kinh tế này đang vật lộn với nợ xấu, tình trạng căng thẳng thanh khoản ngân hàng khiến NHTW Trung Quốc là PBOC phải bơm tiền trong tháng 12/2022 nhiều nhất kể từ năm 2019. Việc CNY mất giá sẽ tác động tới tỷ giá VND một cách tiêu cực. Nếu VND không mất giá theo CNY của Trung Quốc thì Việt Nam có nguy cơ đánh mất thị trường nội địa cho nước láng giềng. Lịch sử của hai đồng tiền này trong một thập kỷ qua cho thấy khi CNY mất giá đồng VND thường mất giá theo.

-

- Trong 10 năm qua, khi CNY tăng giá thì VND chưa chắc tăng giá theo nhưng mỗi khi CNY mất giá, đồng VND mất giá theo, dù với tốc độ ít hơn. (Nguồn: Trading Economics)

Ngoài ra, ở Việt Nam, lạm phát bắt đầu xu hướng tăng, lãi suất huy động, cho vay duy trì ở mức cao có thể lan toả tiêu cực sang tỷ giá 2023.

Tất cả các yếu tố này đang tăng áp lực lên khả năng duy trì tỷ giá ổn định ở Việt Nam dù nợ công và tư chưa lớn. Nhưng các nút thắt về thể chế trong xử lý khối nợ xấu BĐS, chính sách vàng nhiều tranh cãi, mất niềm tin trên thị trường phát hành TPDN, mất niềm tin người gửi tiền đang gián tiếp tác động tiêu cực lên ổn định hệ thống; trong đó có vấn đề tỷ giá đồng nội tệ.

Bài viết chỉ phản ánh quan điểm của tác giả, không nhất thiết phản ánh quan điểm của NTDVN. Bài viết có sử dụng đồ thị và một số quan điểm phân tích trên Facebook cá nhân của ThS. Nguyễn Hà (có sự cho phép của tác giả).

Thanh Đoàn