Trong 28 năm qua, Trung Quốc luôn hưởng lợi từ việc phá giá đồng nhân dân tệ (CNY) để đạt lợi thế về xuất khẩu. Tuy nhiên, không phải điều kiện vĩ mô - tài chính nào cũng thuận lợi cho Trung Quốc phá giá. Với việc USD tăng giá, dòng vốn ngoại đổ về Mỹ,... việc phá giá đồng CNY đang tạo ra các thất bại và rủi ro rất lớn Bắc Kinh. Nhưng Trung Quốc không có lựa chọn khác...

Chiến tranh tiền tệ: Trung Quốc từng thắng Mỹ giòn giã

Tỷ giá hối đoán đồng nhân dân tệ (CNY) so với đồng bạc xanh của Hoa Kỳ (USD) đang đạt mức diễn biến hàng năm tồi tệ nhất trong 28 năm qua.

Cuộc chiến tiền tệ giữa CNY và USD đã diễn ra hàng thập kỷ. Đồng CNY luôn đạt được lợi thế nhờ phá giá để hưởng lợi về xuất khẩu. Giá hàng hoá của Trung Quốc rẻ hơn bất kỳ quốc gia và nền kinh tế nào [một phần] nhờ phá giá đồng CNY. Thêm vào đó, chính sách tiền tệ của Trung Quốc [lãi suất điều hành của PBOC cao hơn lãi suất điều hành của Fed] đã giữ mức lợi suất trái phiếu chính phủ cao hơn nhiều so với lợi suất trái phiếu chính phủ Mỹ; thúc đẩy dòng vốn ngoại đổ vào Trung Quốc tìm kiếm lợi nhuận qua đầu tư tài chính, sán xuất dài hạn, bán hàng hoá trên thị trường 1,4 tỷ dân.

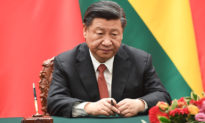

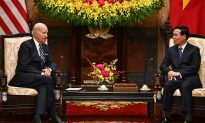

Cuộc chiến tiền tệ giữa đồng CNY và USD đặc biệt thuận lợi cho Bắc Kinh khi ông Biden lên nắm quyền trong 2 năm 2020-2021. Không chỉ dừng lại nhiều chính sách trừng phạt thương mại, doanh nghiệp có liên kết với chính quyền Đảng Cộng sản Trung Quốc (ĐCSTQ) của Tổng thống tiền nhiệm Donald J. Trump, ông Joe Biden còn đặc biệt mở rộng vay nợ [công] trong khi Ngân hàng trung ương Mỹ (Fed) thúc đẩy chính sách tiền tệ nới lỏng chưa từng có qua các gói nới lỏng định lượng (QE).

Ngược trở lại với Fed, Trung Quốc duy trì chính sách tiền tệ có lãi suất cao hơn Mỹ, trong khi vẫn phá giá CNY ở mức vừa phải.

Năm 2020 - 2021, khi chính phủ Mỹ mở rộng chi tiêu một cách xa hoa và tiền cực rẻ trong khi nền sản xuất bị "đóng cửa" hoặc bị thu hẹp do đại dịch, một lượng lớn tiền dư thừa lớn đổ vào các quỹ đầu cơ của phố Wall. Phố Wall tìm đến các thị trường có chênh lệch lợi suất hấp dẫn hơn so với Mỹ. Đó chính là Trung Quốc. Trung Quốc đáp ứng hoàn hảo hai nhu cầu của Phố Wall: (i) chênh lệch lợi suất cao và (ii) khả năng hấp thụ dòng vốn khổng lồ từ Mỹ cho một hệ thống tài chính khát vốn và hết sức chênh vênh (thị trường tài chính nhỏ bé của Việt Nam hay các nước Đông Nam Á khác không thể đáp ứng nhu cầu này).

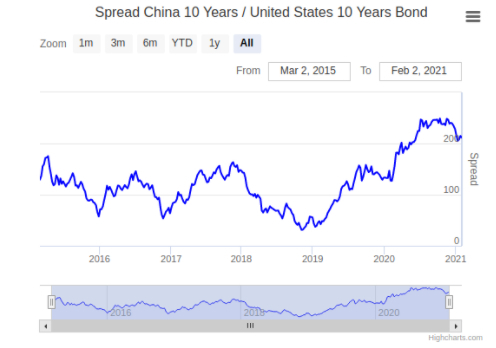

-

- Chênh lệch lợi suất trái phiếu chính phủ kỳ hạn 10 năm của Mỹ và Trung Quốc từ tháng 2/2015 - 2/2021 (nguồn : World Government Bond)

Đồ thị ở trên cho thấy, giai đoạn này chênh lệch lợi suất trái phiếu chính phủ Trung Quốc - Mỹ cùng kỳ hạn 10 năm đang giãn rộng cao nhất trong lịch sử trong năm 2020; thời kỳ đạt đỉnh, mức chênh lệch là 256 điểm phần trăm, mức cao nhất trong giai đoạn 2/2015 - 5/2020.

Trong 8 tháng đầu năm 2020, số lượng trái phiếu Trung Quốc do các nhà giao dịch tổ chức ở nước ngoài nắm giữ đã tăng hơn 20% lên 2,8 ngàn tỷ Rmb (421 tỷ USD), theo Fitch Scores.

Bất chấp nhiều cảnh báo rủi ro khi đầu tư vào Trái phiếu Trung Quốc, cũng như các cảnh báo về an ninh tài chính quốc gia Mỹ khi dòng tiền từ Mỹ đổ vào Trung Quốc, dòng tiền đầu tư của giới tài phiệt phố Wall vào Trung Quốc vẫn tăng mạnh. Trong bối cảnh khó khăn khi tìm kiếm lợi nhuận trong danh mục đầu tư, sự mở cửa của Trung Quốc cho dòng vốn ngoại với lợi suất hứa hẹn vượt trội luôn là miếng bánh hấp dẫn nhất.

-

- Giám đốc điều hành của quỹ này, ông Larry Fink, đã cố gắng vun đắp mối quan hệ bền chặt với Bắc Kinh trong nhiều năm (Ảnh chụp màn hành quảng cáo của Tổ chức Nghiên cứu Người tiêu dùng Mỹ nhắm vào vạch trần thói đạo đức giả của BlackRock)

Theo Refinitiv, các nhà đầu tư quốc tế đã chiếm khoảng 12% tổng số giao dịch mua TPCP Trung Quốc. Ngoài ra, các tổ chức Phố Wall bao gồm BlackRock, Citigroup và JPMorgan Chase đều đã được cấp phép để mở rộng hoạt động của họ tại Trung Quốc trong vài tháng trở lại đây.

“Tiền mặt đang bắt đầu đổ vào Trung Quốc do họ [tài phiệt phố Wall] đang tìm kiếm khoản lợi tức đó”, theo Hayden Briscoe, trưởng bộ phận thu nhập nhanh chóng khu vực Châu Á Thái Bình Dương tại UBS Asset Administration. “Đó là một cấp độ rất hấp dẫn trong lịch sử - Trung Quốc đã mở cửa và phần còn lại của thế giới đang ngập trong những khó khăn thảm khốc”.

Một quan chức cấp cao của cơ quan ngôn ngữ Trung Quốc, người yêu cầu không tiết lộ danh tính, nói rằng việc mở cửa tài chính rộng lớn hơn sẽ giúp các nhà quản lý giải quyết những thách thức chính. Những điều này bao gồm quản trị công ty kém tại nhiều công ty nội địa, thiếu sự đổi mới trong lĩnh vực này và môi trường pháp lý kém phát triển.

Không chỉ vì chênh lệch lợi tức, thị trường trái phiếu Trung Quốc cũng đủ rộng cho dòng tiền quá lớn từ Mỹ. Từ góc độ của các nhà đầu tư tài chính, thị trường trái phiếu của Trung Quốc đã trở nên quá lớn và không thể bỏ qua, đặc biệt là với lợi suất cao hơn nhiều so với các thị trường trái phiếu truyền thống hơn và an toàn hơn mà họ đang có. Trong hai mươi năm, thị trường trái phiếu trong nước của Trung Quốc đã tăng gấp sáu lần lên khoảng 14 ngàn tỷ USD, vượt qua Nhật Bản để trở thành thị trường lớn thứ hai thế giới. Tuy nhiên, các nhà đầu tư nước ngoài còn tham gia hạn chế.

Tăng mạnh lãi suất, Fed đang kéo USD chạy khỏi Bắc Kinh

Nhưng đó là thế trận của vài năm trước. Thời thế đã thay đổi và cuộc chiến tiền tệ Mỹ - Trung đang nghiêng về Mỹ. Vấn đề là tại thời điểm này, Trung Quốc đang bị động, hoàn toàn bị động và không có cách nào xoay chuyển tình thế trước các mất mát, rủi ro kinh tế - tài chính mà chính sách tiền tệ của Fed tạo ra với đồng USD.

Năm 2022, Fed đột ngột đảo chiều chính sách tiền tệ sau khi nhận ra sai lầm của mình trong nhận định về lạm phát: lạm phát cao, kéo dài và ở lại Mỹ lỳ lợm hơn suy tính của Fed trước đó. Fed đã nâng lãi suất điều hành cao gấp 3 lần so với kế hoạch ban đầu. Cho tới nay, Fed đã tăng lãi suất điều hành 7 lần liên tiếp, trong đó có 4 lần liên tiếp tăng tới 75 điểm cơ bản; lãi suất điều hành của đồng USD lên tới 4,5 - 4,7%/năm. Dự kiến mức đỉnh lãi suất điều hành có thể 5 - 5,5% năm 2023. Fed không có kế hoạch hạ lãi suất trong năm nay.

-

- Chủ tịch Cục Dự trữ Liên bang Mỹ Jerome Powell quyết định tăng lãi suất điều hành của Fed (Ảnh: Jim Watson / AFP qua Getty Images)

Lãi suất đồng USD thúc đẩy USD tăng giá. Năm 2022, có thời điểm chỉ số giá DXY của đồng USD đạt mức cao nhất trong 20 năm qua. Lợi suất trái phiếu chính phủ Mỹ tăng mạnh. Trung Quốc mất hoàn toàn lợi thế chênh lệch lợi suất trái phiếu như 2020-2021 trước đó. Thêm vào đó, rủi ro vỡ nợ trên thị trường tiền tệ, thị trường vốn của Trung Quốc tăng vọt khiến Bắc Kinh bị kẹt thanh khoản trầm trọng. Dòng tiền (cả ngắn và dài hạn) USD vội vã tháo chạy khỏi Trung Quốc.

Viện Tài chính quốc tế (IIF) ước tính khoảng 300 tỷ USD trên thị trường vốn tháo chạy khỏi Bắc Kinh năm 2022, tăng từ mức 129 tỷ USD vào năm 2021; một mức cao kỷ lục chưa từng có.

Trong tháng 10, vốn ngoại từ bỏ thị trường cổ phiếu và trái phiếu lên tới 8,8 tỷ USD; mức tăng vọt so với tháng 9 là 7,6 tỷ USD, theo Bưu điện Hoa Nam Buổi sáng. Dòng vốn từ bỏ thị trường cổ phiếu, trái phiếu là vốn từ các quỹ, còn được gọi là dòng vốn nóng (ngắn hạn) hoạt động trên thị trường tài chính.

Nhưng vấn đề của Trung Quốc là dòng vốn dài hạn, thứ tạo sức sống cho nền kinh tế, là đầu vào của sản xuất, đang lặng lẽ từ bỏ quốc gia này. Vì vậy, thị trường vốn [dài hạn] nói chung là dài hạn hơn và không bị giới hạn trong thị trường tài chính.

Trung Quốc hoàn toàn bị đánh bại trên cuộc chiến tranh tiền tệ với Mỹ năm 2022.

Vào năm 2022, tỷ giá hối đoái của đồng nhân dân tệ trong nước so với đô la Mỹ sẽ giảm 8,31% và tỷ giá hối đoái của đồng nhân dân tệ ở nước ngoài so với đô la Mỹ sẽ giảm 8,57%. Đây là mức giảm hàng năm lớn nhất kể từ khi Trung Quốc thống nhất thị trường và tỷ giá hối đoái chính thức vào năm 1994.

'Lực bất tòng tâm'

Khi đồng USD mạnh lên vì Fed tăng lãi suất, dòng tiền cả thế giới đổ về Mỹ. Để ngăn sự tháo chạy của dòng vốn nóng và dài hạn, các ngân hàng trung ương (NHTW) đều phải tăng lãi suất đồng nội tệ để ngăn sự tháo chạy của USD.

Trung Quốc dù muốn cũng không thể hành xử như NHTW các nền kinh tế khác. Trung Quốc chỉ có một lựa chọn duy nhất: thực thi chính sách tiền tệ nới lỏng để cứu thanh khoản đang cạn kiệt trong hệ thống tài chính đồng thời hy vọng phục hồi phần nào suy thoái kinh tế tồi tệ. Nếu vậy CNY tiếp tục mất giá và cái giá lớn hơn mà Trung Quốc phải trả là trơ mắt nhìn dòng tiền USD (cả ngắn và dài hạn) ồ ạt tháo chạy.

-

- Biều tình của người gửi tiền lan rộng khắp Trung Quốc trong cuộc khủng hoảng thanh khoản tồi tệ nhất trong nhiều thập kỷ của nền kinh tế lớn thứ hai thế giới (Ảnh: tổng hợp từ Internet bởi Vision Times).

Trung Quốc lực bất tòng tâm, không thể tăng lãi suất để tăng giá đồng nội tệ CNY vì các lý do sau:

Thứ nhất, do suy thoái kinh tế. Chính sách zero-Covid trong suốt 3 năm qua kèm biến động bất thường của giá hàng hoá, khủng hoảng năng lượng khiến nền sản xuất của Trung Quốc bị xói mòn. Đóng cửa liên tục và bất ngờ không chỉ làm đứt gãy chuỗi cung ứng toàn cầu mà còn thu hẹp sản xuất, giảm thu nhập của Bắc Kinh. Tăng trưởng Trung Quốc bắt đầu ghi nhận con số thấp nhất trong 4 thập kỷ cải cách và mở cửa.

Khi kinh tế suy thoái mà lạm phát chưa bùng phát, giải pháp khả dĩ duy nhất mà mọi chính phủ sẽ thực thi là thi hành chính sách tiền tệ nới lỏng, chính sách tài khoá nới lỏng; bơm tiền ồ ạt vào nền kinh tế qua hệ thống NHTM, qua chi tiêu chính phủ (đầu tư công). Bởi thế, Trung Quốc sẽ tiếp tục phải duy trì chính sách tiền tệ nới lỏng, ngược lại với Mỹ và hầu hết NHTW các nền kinh tế lớn nhỏ khắp toàn cầu.

Thứ hai, cạn kiệt thanh khoản. Tuần cuối cùng của năm 2022, Trung Quốc đã bơm 904 tỷ CNY cho hệ thống NHTM, mức bơm nhiều nhất theo tuần kể từ 2019. Theo số liệu thống kê của NTDVN, tổng số tiền bơm ròng vào ngân hàng thương mại chỉ trong 12 tháng qua của Trung Quốc lên tới 2.329 tỷ CNY, tương đương với 334 tỷ USD, lớn hơn GDP cả năm của Việt Nam.

Có nhiều lý do giải thích cho tình trạng suy giảm thanh khoản ở các NHTM Trung Quốc: Nợ xấu, vỡ nợ trái phiếu doanh nghiệp bất động sản (BĐS), thị trường bất động sản đóng băng...

-

- Các tòa nhà chung cư chưa hoàn thành tại khu bất động sản Thung lũng Sức khỏe của Tập đoàn Evergrande, ở ngoại ô Nam Kinh, Trung Quốc, hôm 22/10/2021. (Ảnh: Qilai Shen / Bloomberg qua Getty Images)

Trung Quốc đang chứng kiến vỡ nợ trái phiếu doanh nghiệp bất động sản kỷ lục năm 2022. Từng là lĩnh vực đầu tư được săn lùng chiếm hơn một nửa số vụ phát hành trái phiếu doanh nghiệp lợi suất cao ở châu Á, lĩnh vực bất động sản của Trung Quốc đã chứng kiến số vụ vỡ nợ kỷ lục vào năm 2022 đối với các nhà phát triển bất động sản tư nhân hàng đầu và thậm chí cả một số doanh nghiệp nhà nước.

Theo Bond Supper Mart, kể từ đầu năm 2022 đến nay, tâm lý đối với lĩnh vực bất động sản Trung Quốc ngày càng tiêu cực; ngày càng có nhiều nhà phát triển bất động sản ngoài quốc doanh rơi vào khủng hoảng thanh khoản, dẫn đến vỡ nợ trái phiếu hoặc phải đưa ra đề xuất gia hạn cho trái chủ.

Hiện tại, tỷ lệ vỡ nợ (vỡ nợ thực tế cộng với vỡ nợ kỹ thuật) của trái phiếu USD bất động sản Trung Quốc đã tăng lên hơn 50%. Hơn 50% số trái phiếu này đã giảm xuống dưới 30 USD. Đây là tình huống chưa từng có. Chuyên trang về theo dõi trái phiếu doanh nghiệp này để lại bình luận "các nhà đầu tư trái phiếu bất động sản Trung Quốc đều lo lắng và sợ hãi".

Theo Caixin Global, 200 nhà phát triển BĐS lớn ở Trung Quốc sẽ cần trả các khoản nợ tổng trị giá 175,5 tỷ nhân dân tệ (26 tỷ USD) vào tháng 6 và tháng 7, khoảng 61% tổng số tiền đáo hạn trong nửa cuối năm, theo dữ liệu từ công ty tư vấn BĐS China Real Estate Information Corp (CRIC). Như vậy, có nghĩa là khoảng 42 tỷ USD nợ TPDN quốc tế (phát hành bằng USD) sẽ đến hạn từ nay đến hết năm 2022.

Vậy tại sao trái phiếu BĐS vỡ nợ lại liên quan tới ngân hàng thương mại? Bởi vì cũng khá giống Việt Nam, NHTM là nhà đầu tư nắm giữ một khoản lớn TPDN. Khi ngân hàng thương mại dùng nguồn huy động ngắn hạn để đầu tư vào TPDN vốn là tài sản dài hạn, mà tài sản này lại không thể thu hồi đúng hạn vì vỡ nợ tràn lan như mô tả ở trên, lúc này cạn kiệt thanh khoản có thể gây ra đổ vỡ hệ thống.

Ngoài ra, NHTM cũng là nơi cho các doanh nghiệp phát triển BĐS vay nợ. Tuy nhiên, tình trạng tài chính của nhiều doanh nghiệp phát triển BĐS lớn đang vô cùng xấu, không chỉ Evergrande. Hãy nhớ rằng, trên toàn nước Trung Quốc, có ít nhất 50 thành phố ma, 65 triệu căn hộ ma. Tất cả những BĐS hoang phế này chính là nợ xấu đang tồn tích trong các NHTM. Nợ không thu hồi được sẽ khiến thanh khoản cạn kiệt, chi phí vốn tăng vọt.

PBOC không còn cách nào khác là duy trì chính sách tiền tệ nới lỏng, bơm tiền nhiều chưa từng có, vượt mức kế hoạch cho hệ thống ngân hàng nhiều rủi ro này. Thanh khoản cần phải được ưu tiên cứu trước. Bởi vậy, Trung Quốc dù có phải trơ mắt nhìn dòng vốn ngoại tháo chạy cũng không cách nào ngăn lại.

Năm 2023 đã bắt đầu, tình trạng thị trường BĐS xấu hơn, triển vọng tăng trưởng xấu hơn, lãi suất đồng USD sẽ còn tăng cao hơn, dự báo CNY sẽ tiếp tục mất giá nhiều hơn nữa với USD. Điều này, đương nhiên, sẽ ảnh hưởng tiêu cực tới giá trị đồng VND bởi Việt Nam là nền kinh tế phụ thuộc thương mại rất lớn vào Trung Quốc.

Bài viết chỉ thể hiện quan điểm của tác giả, không nhất thiết phản ánh quan điểm của NTDVN.

Quang Nhật