Công cụ che giấu rủi ro hoàn hảo khỏi bảng cân đối kế toán của các ngân hàng Phố Wall chính là phái sinh. Bằng phái sinh, các định chế tài chính lớn thoải mái 'đánh bạc' trên thị trường tài chính; đây là rủi ro khiến thị trường tài chính sụp đổ năm 2008. Vấn đề ở chỗ, tất cả lỗ hổng rủi ro của năm 2008 không được sửa chữa đáng kể cho tới nay. Khối tài sản tài chính phái sinh bị loại ra khỏi nội bảng của 5 siêu ngân hàng thương mại lớn của Mỹ đang được xem như quả bom nổ chậm, có thể châm ngòi cho cuộc khủng hoảng tài chính toàn cầu kế tiếp....

Trong cuộc điều trần của Fed trước Uỷ ban Ngân hàng Thượng viện Hoa kỳ vào ngày 28/9/2021, Thượng nghị sĩ Elizabeth Warren đã nói về Powell rằng:

"Cho đến nay, ông đã may mắn. Vụ tai nạn năm 2008 cho thấy điều gì sẽ xảy ra khi hết may mắn. Hạt giống của vụ tai nạn năm 2008 đã được gieo trồng từ nhiều năm trước bởi các cơ quan quản lý lớn như Cục Dự trữ Liên bang khi các ông từ chối kiềm chế các ngân hàng lớn".

Và rất nhiều số liệu, rất nhiều bằng chứng cho thấy Thượng nghị sĩ Warren đã đúng, chỉ là cả Warren và tất cả chúng ta đều không biết thời điểm mà Fed và cả chúng ta hết may mắn, thời điểm mà cuộc khủng hoảng giống như 2008 bùng nổ.

Các con số, tự bản thân nó, luôn nói lên sự thật.

Tài sản phái sinh lớn đã gấp 11 lần GDP của Mỹ

Cơn ác mộng phái sinh tập trung tại các ngân hàng lớn ở Hoa Kỳ được nhắc đến hàng quý từ báo cáo của Văn phòng Kiểm soát Báo cáo của Tiền tệ về Giao dịch Ngân hàng và Hoạt động Phái sinh. Gần đây nhất, tổ chức này công bố báo cáo về số liệu phái sinh quý 4/2021.

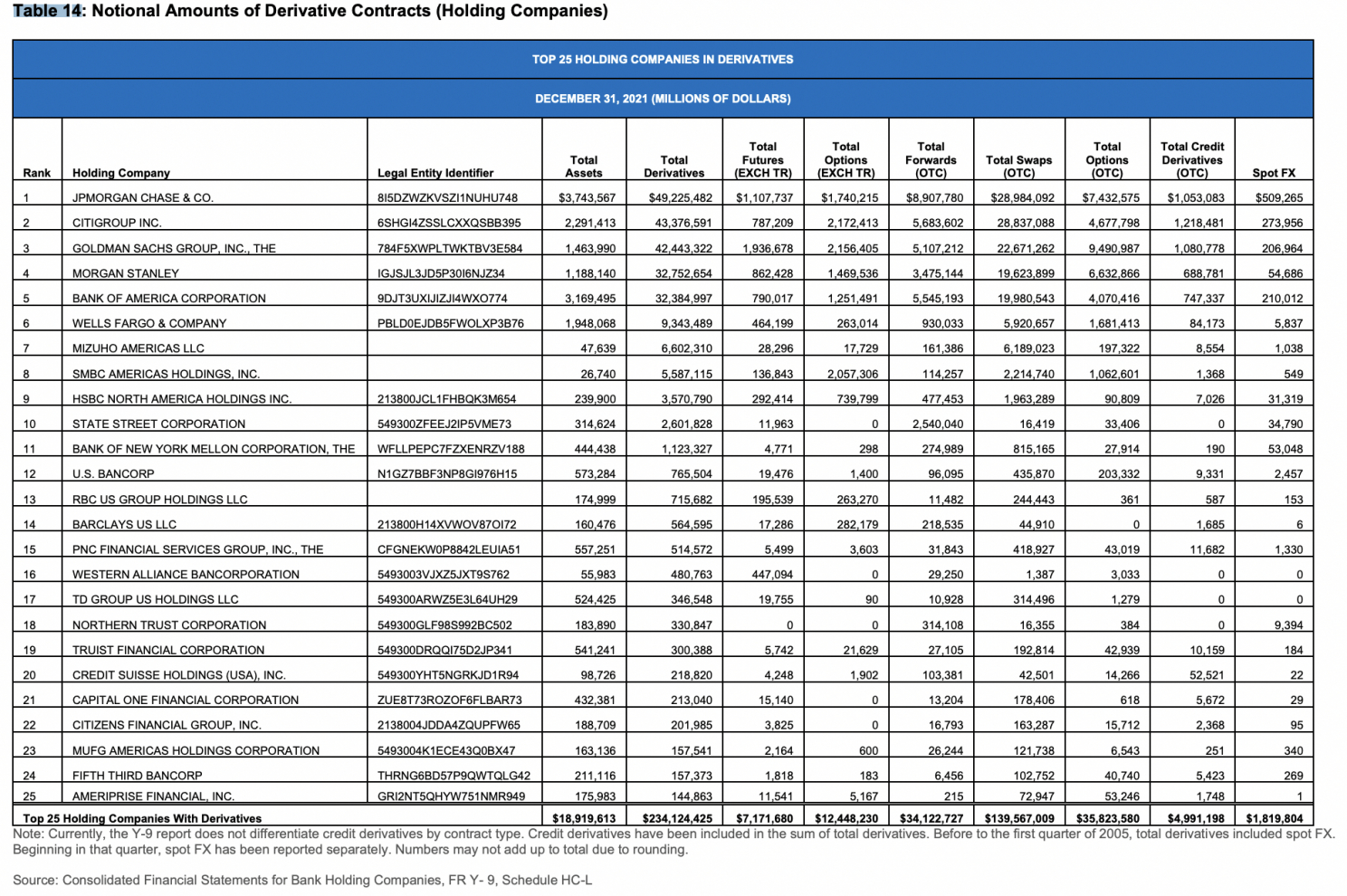

Bảng 14 của báo cáo này (xem trang 19) cho thấy 25 ngân hàng lớn nhất các công ty mẹ ở Hoa Kỳ đang sử dụng 234 nghìn tỷ USD Mỹ (số tiền mặt) trong các công cụ phái sinh, nhưng chỉ có 5 công ty nắm giữ ngân hàng chịu trách nhiệm về 200,18 nghìn tỷ USD phái sinh; chiếm tới 86% tổng số tổng số tài sản phái sinh của các định chế tài chính Mỹ. Các công ty nắm giữ ngân hàng lớn đó là: JPMorgan Chase, Citigroup , Goldman Sachs, Morgan Stanley và Bank of America.

Tổng tài sản phái sinh của 5 siêu ngân hàng thương mại lớn nhất của Mỹ đã gấp 10 lần GDP của nước này. Tổng tài sản phái sinh của 25 NHTM Mỹ đã lớn gấp 11 lần GDP toàn nước Mỹ.

Vì sao phái sinh quá lớn có thể kích hoạt khủng hoảng?

Vậy phái sinh là gì và vì sao nó lại là số liệu cảnh báo đổ vỡ thị trường tài chính lớn nhất toàn cầu?

Năm 2008, thị trường tài chính Mỹ và sau đó là toàn cầu đã đổ vỡ theo hiệu ứng domino, hậu quả của cuộc khủng hoảng kéo dài tới giờ này. Nguyên nhân chính là phái sinh.

Hiểu nôm na, phái sinh là công cụ bảo hiểm rủi ro các tài sản tài chính mà các ngân hàng thương mại đầu tư vào. Tài sản tài chính có thể là tín dụng, là trái phiếu, cổ phiếu doanh nghiệp, có thể là tỷ giá giữa các đồng tiền, có thể là lãi suất ấn định trên một sản phẩm tài chính nào đó...

Nếu là bảo hiểm cho rủi ro của các sản phẩm tài chính thì điều này thật tốt. Rủi ro có thể phân tán từ ngân hàng sang các hãng nhận bảo hiểm rủi ro này. Ngoài ra, thêm một công ty, một quỹ phòng hộ đánh giá rủi ro của các sản phẩm tài chính trước khi họ cấp hợp đồng phái sinh cho người bán.

Lập luận đó không sai, chỉ là quá nông cạn. Vì sao?

Điều gì xảy ra nếu các ngân hàng thương mại đồng thời có thể sở hữu hoặc điều khiển luôn cả các định chế tài chính mua bảo hiểm chính rủi ro mà họ gây ra? Điều này nếu có, thì có nghĩa là các ngân hàng thương mại sẽ tìm cách đẩy rủi ro từ túi phải của họ (từ nội bảng cân đối kế toán) sang túi trái của họ là các doanh nghiệp bảo hiểm cho phần rủi ro này. Khi đó, họ vừa kiếm tiền từ các sản phẩm tài chính, vừa đẩy rủi ro sang các sân sau là bên mua bảo hiểm rui ro để tránh kiểm soát, giám sát của các cơ quan chức năng như Fed. Lợi nhuận kiếm được từ cho vay rủi ro lớn hơn nhiều mất mát từ bảo hiểm rủi ro nếu đổ vỡ. Mặt khác, kinh nghiệm năm 2008 cho thấy, Fed sẽ 'cứu trợ' (bail out) bên mua bảo hiểm rủi ro với số tiền hàng trăm tỷ USD. Năm 2008, Fed cứu trợ AIA (bên mua sản phẩm phái sinh rủi ro của các NHTM Mỹ) với số tiền gần 200 tỷ USD.

-

- Fed vay tiền từ đâu để mở rộng bảng cân đối? Câu trả lời là từ Bộ Tài chính Mỹ. Chính xác là từ tiền thuế ngày hôm nay cộng thêm khoản nợ tương lai mà người Mỹ phải trả. (Nguồn: NTDVN tổng hợp)

Ngoài ra, khi rủi ro được bảo hiểm, các ngân hàng thương mại liệu có sẵn sàng chấp nhận rủi ro lớn hơn để kiếm lời hay không? Điều này chắc chắn là có. Nếu có thể thoải mái đẩy rủi ro ra khỏi nội bảng, nằm ngoài giám sát của các cơ quan chức năng theo yêu cầu của Basel II hoặc III, các NHTM nhất định sẽ tìm mọi cách để hợp thức hoá điều này.

Cuối cùng, đến một lúc, khối tài sản tài chính cần được bảo hiểm tăng quá lớn, khối rủi ro đó có thể gánh bởi ai và để nó ở đâu? Ví dụ như đề cập ở trên, tổng giá trị phái sinh lên tới 11 lần GDP của toàn nước Mỹ. Khoản bảo hiểm này hiển nhiên không đi ra ngoài hệ thống tài chính của Mỹ, nó tồn tại ở đó. Khi nó đổ vỡ, không một định chế nào đủ tiền để trả cho rủi ro họ đã gây nên cả. Giả sử, một bên bán bảo hiểm rui ro này đổ vỡ, như thế rủi ro thuộc về ngân hàng thương mại mua bảo hiểm phải không? Như thế, đổ vỡ theo hiệu ứng domino như năm 2008 là khó tránh khỏi.

Thị trường phái sinh Mỹ: có tất cả nguyên nhân của rủi ro

Do việc bãi bỏ Đạo luật Glass-Steagall năm 1999 dưới thời chính quyền Clinton đã cho phép các định chế tài chính Phố Wall vừa nhận tiền gửi, vừa dùng tiền đó đánh bạc trên thị trường tài chính bằng các sản phẩm phái sinh, bán khống và vừa là ngân hàng đầu tư. Đây là lý do thị trường tài chính Mỹ sụp đổ gây khủng hoảng toàn cầu 2008. Lý do này đang lặp lại 2020-2021 này, nhờ Đạo luật Dodd - Frank ưu ái cho Phố Wall và không hề động đến bất kỳ cải cách cần thiết nào.

Nhờ Dodd-Frank, giống hệt như thời trước khi có đạo luật này ra đời, các NHTM của Mỹ ngoài việc nắm giữ một lượng lớn cổ phiếu cũng đồng thời nắm giữa một khối lượng khủng công cụ phái sinh cổ phiếu. Điều này có nghĩa là gì? Phái sinh cổ phiếu là công cụ để phòng ngừa rủi ro giảm giá cổ phiếu. Nhưng ở đây, các ông lớn Phố Wall vừa là người sở hữu, thúc đẩy thị trường cổ phiếu tăng giá bằng nguồn tiền đầu tư đòn bảy tài chính khổng lồ, vừa đánh cược vào sự sụp đổ giá cổ phiếu. Tại sao họ làm vậy?

Các ông lớn Phố Wall bơm tiền vào TTCK qua việc tự đầu tư, cho các quỹ đầu cơ vay để đầu tư như Archegos, quỹ Hedge fund... tạo hình ảnh ảo về sự hưng phấn và tăng trưởng thần kỳ của thị trường, cũng đồng thời giúp họ dễ dàng thao túng giá cổ phiếu khi cần (đồng loạt bán tháo chẳng hạn).

Còn việc đánh bạc vào sự suy giảm giá cổ phiếu thông qua hợp đồng phái sinh là đảm bảo kiếm lời từ sự đổ vỡ của thị trường và của các định chế khác. Giải thích đơn giản là hợp đồng phái sinh cổ phiếu đảm bảo rằng các ông lớn (người đầu cơ vào hợp đồng phái sinh) sẽ được thanh toán khoản chênh lệch sụt giảm giá chứng khoán (nếu có).

Thông thường hợp đồng phái sinh được dùng để giảm tổn thất của người sở hữu tài sản cơ sở (chứng khoán, hàng hóa, nợ..). Tuy nhiên, thị trường phái sinh đã trở thành thị trường đầu cơ để các ông lớn Phố Wall đánh bạc vào sự sụp đổ của thị trường hay sản phẩm cụ thể để kiếm lời.

Các định chế ký hợp đồng phái sinh với các tài phiệt Phố Wall nếu vỡ nợ sẽ được Fed giải cứu. Khoản tiền giải cứu sẽ chảy đủ về các ông lớn Phố Wall. Tóm lại, các ông lớn Phố Wall không mất gì cả, họ vừa kiếm tiền nhờ thị trường tăng mạnh, họ cũng kiếm lời nhờ thị trường giảm mạnh tới mức đổ vỡ.

Sự sụp đổ của chứng khoán hóa khoản vay nợ dưới chuẩn (CDO) năm 2008 đã diễn ra đúng theo cách này. Các NHTM lớn của Mỹ một mặt mua sản phẩm chứng khoán hóa khoản vay dưới chuẩn này để tạo thanh khoản và hấp dẫn cho thị trường, một mặt mua nhiều hơn hợp đồng hoán đổi (phái sinh) bảo hiểm cho họ trong trường hợp thị trường này sụp đổ. Dĩ nhiên giá trị các hợp động phái sinh lớn hơn nhiều so với tổn thất của các ông lớn này nếu thị trường sụp đổ.

Sau khi tạo cầu ảo về CDO khiến thị trường đủ lớn, họ rút dần khỏi cuộc chơi, nhường cầu thật về CDO cho các nhà đầu tư nhỏ, đối thủ thủ... Thị trường sụp đổ theo đúng quy luật. Lúc này, các sói già Phố Wall mới thu bộn tiền. Họ thu tiền từ các hợp đồng phái sinh phòng ngừa rủi ro mà họ đã đánh bạc trước đó.

Một số đối tác ký hợp đồng phái sinh với họ không thể trả nợ, ví dụ như AIA hồi năm 2008. Ai sẽ trả cho AIA? Fed đứng ra rót vào AIA 182 tỷ USD để 'cứu trợ'. Dĩ nhiên, tiền của Fed là từ thuế của người dân Mỹ, rót từ Bộ Tài chính Mỹ về Fed. Và dĩ nhiên, tiền cứu trợ cho AIA từ Fed sẽ được AIA trả nợ cho các ông lớn Phố Wall đã đầu cơ vào các hợp đồng phái sinh đánh bạc này.

Bằng cách này, các tài phiệt Phố Wall không chỉ giàu hơn sau khủng hoảng mà còn bành trướng quy mô lớn hơn sau khủng hoảng. Họ càng lớn thì càng không thể để họ đổ vỡ, Fed lại càng phải đổ nhiều tiền hơn cứu trợ họ nếu họ yêu cầu. Họ càng lớn, quyền lực của họ với chính trị và các chính sách tài chính càng lớn hơn...

Số liệu phái sinh của 5 siêu NHTM lớn nhất nước Mỹ: ai gánh rủi ro này?

Chỉ 5 siêu NHTM lớn nhất Mỹ, như đề cập ở trên, đã chiếm tới 86% thị phần phái sinh của hệ thống các NHTM; tổng số tài sản phái sinh mà họ đang nắm giữ gấp 10 lần GDP của toàn nước Mỹ.

Thống kê về phái sinh của 25 NHTM Mỹ (báo cáo phái sinh của Văn phòng kiểm soát tiền tệ Hoa Kỳ, quý 4/2021)Ví dụ như JPMorgan Chase & Co, tổng tài sản phái sinh của siêu ngân hàng này gấp 13 lần tổng tài sản của định chế này. Bất kỳ sản phẩm phái sinh nào mà hãng này nắm, cũng chiếm tỷ trọng ít nhất 1/3 tổng tài sản của định chế. Sản phẩm hoán đổi chiếm phần lớn, 58% tổng tài sản phái sinh và gấp 7,8 lần tổng tài sản của định chế. Phái sinh hoán đổi tín dụng chính là nguồn gốc tạo nên cuộc khủng hoảng tài chính 2008.

Thống kê về phái sinh của 25 NHTM Mỹ (báo cáo phái sinh của Văn phòng kiểm soát tiền tệ Hoa Kỳ, quý 4/2021)Ví dụ như JPMorgan Chase & Co, tổng tài sản phái sinh của siêu ngân hàng này gấp 13 lần tổng tài sản của định chế này. Bất kỳ sản phẩm phái sinh nào mà hãng này nắm, cũng chiếm tỷ trọng ít nhất 1/3 tổng tài sản của định chế. Sản phẩm hoán đổi chiếm phần lớn, 58% tổng tài sản phái sinh và gấp 7,8 lần tổng tài sản của định chế. Phái sinh hoán đổi tín dụng chính là nguồn gốc tạo nên cuộc khủng hoảng tài chính 2008.

Các tỷ trọng tương tự cũng xuất hiện ở các siêu ngân hàng thương mại khác như CitiGroup, Morgan Stanley, Goldman Sachs, Bank of America.

Nếu cho vay là khoản đầu tư rủi ro nhất của các NHTM, thì riêng mua bảo hiểm cho khoản rui ro này đã chiếm tới 50% tổng tài sản của 5 NHTM lớn nhất ở Mỹ.

Trường hợp xảy ra rủi ro, ai là người có đủ tiền hoặc nguồn lực nào sẽ đủ để bù trừ vào các rủi ro này? Các hãng mua phái sinh cho các NHTM có đủ lớn, đủ tài chính để thực sự bù đắp được rủi ro này hay không? Hay giống như năm 2008, Fed sẽ bỏ tiền thuế của người Mỹ để cứu trợ cho hãng mua phái sinh từ các ông lớn?

Rất có thể, phái sinh chứ không phải bất cứ thứ gì khác, sẽ lại là làn sóng nhấn chìm hệ thống tài chính Mỹ một lần nữa, giống năm 2008.

Bài viết chỉ phản ánh quan điểm của người viết, không nhất thiết phản ánh quan điểm của NTDVN.

Thanh Đoàn