Tất cả đang vỡ ra, hệ thống ngân hàng thương mại lớn nhất toàn cầu là Hoa Kỳ và những siêu ngân hàng toàn cầu ở Thuỵ Sỹ cũng đang vỡ ra như tuyết lở. Chúng ta đang chứng kiến cuộc khủng hoảng ngân hàng thế hệ thứ 3, sau Đại Khủng hoảng 1929-1933 và Khủng hoảng tài chính toàn cầu 2008 - đúng như những gì NTDVN nỗ lực cảnh báo trong suốt 2 năm qua.

Cảnh báo về phá sản ngân hàng hàng loạt

Vào ngày 15/5/2022, gần một năm trước, NDTVN đã đăng một bài phân tích tài chính chuyên sâu, với tiêu đề "Tổng tài sản phái sinh bằng 11 lần GDP của Mỹ: Hệ thống tài chính Mỹ sẽ bị nhấn chìm như năm 2008?".

Bài báo tiếp cận từ khối tài sản đánh bạc, nằm ở ngoại bảng, của các siêu ngân hàng Phố Wall; đó là chứng khoán phái sinh.

Bài báo mở đầu: "Công cụ che giấu rủi ro hoàn hảo khỏi bảng cân đối kế toán của các ngân hàng Phố Wall chính là phái sinh. Bằng phái sinh, các định chế tài chính lớn thoải mái 'đánh bạc' trên thị trường tài chính; đây là rủi ro khiến thị trường tài chính sụp đổ năm 2008. Vấn đề ở chỗ, tất cả lỗ hổng rủi ro của năm 2008 không được sửa chữa đáng kể cho tới nay. Khối tài sản tài chính phái sinh bị loại ra khỏi nội bảng của 5 siêu ngân hàng thương mại lớn của Mỹ đang được xem như quả bom nổ chậm, có thể châm ngòi cho cuộc khủng hoảng tài chính toàn cầu kế tiếp...".

Theo bài báo này, tổng tài sản phái sinh của 5 siêu ngân hàng thương mại lớn nhất của Mỹ đã gấp 10 lần GDP của nước này. Tổng tài sản phái sinh của 25 NHTM Mỹ đã lớn gấp 11 lần GDP toàn nước Mỹ.

Hiểu nôm na, phái sinh là công cụ bảo hiểm rủi ro các tài sản tài chính mà các ngân hàng thương mại đầu tư vào. Tài sản tài chính có thể là tín dụng, là trái phiếu, cổ phiếu doanh nghiệp, có thể là tỷ giá giữa các đồng tiền, có thể là lãi suất ấn định trên một sản phẩm tài chính nào đó...

-

- Một tấm biển của ngân hàng lớn thứ hai của Thụy Sĩ Credit Suisse trên tòa nhà của một chi nhánh, bên cạnh là một lá cờ Thụy Sĩ ở trung tâm thành phố Geneva, Thụy Sĩ, vào ngày 06/05/2022. (Ảnh: FABRICE COFFRINI / AFP qua Getty Images)

Nếu là bảo hiểm cho rủi ro của các sản phẩm tài chính thì điều này thật tốt. Rủi ro có thể phân tán từ ngân hàng sang các hãng nhận bảo hiểm rủi ro này. Ngoài ra, thêm một công ty, một quỹ phòng hộ đánh giá rủi ro của các sản phẩm tài chính trước khi họ cấp hợp đồng phái sinh cho người bán.

Nhưng vấn đề ở chỗ, nếu phái sinh chỉ dùng cho đúng mục đích chân chính là bảo hiểm rủi ro, thì tài sản phái sinh của các NHTM nên bằng với danh mục đầu tư của họ. Khi tài sản phái sinh lớn gấp 10-11 lần tổng tài sản thì có nghĩa là 90% phái sinh là để các NHTM đánh bạc kiếm lời.

Mặt khác, kinh nghiệm năm 2008 cho thấy, Fed sẽ 'cứu trợ' (bailout) bên mua bảo hiểm rủi ro là chứng khoán phái sinh với số tiền hàng trăm tỷ USD để cứu hệ thống nếu nó đổ vỡ. Điều này khuyến khích các siêu NHTM đánh bạc phái sinh hăng hái hơn. Năm 2008, Fed cứu trợ AIG (bên mua sản phẩm phái sinh rủi ro của các NHTM Mỹ) với số tiền gần 200 tỷ USD.

Trước đó 2 năm, năm 2020, ngay khi cả thế giới tưng bừng với dòng tiền cứu trợ từ chính phủ, thị trường tài chính, bất động toàn cầu tăng mạnh trở lại nhờ dòng tiền đầu cơ, NTDVN cũng chỉ ra 3 dấu hiệu của một cuộc khủng hoảng, đại suy thoái đến từ: (i) Bong bóng bất động sản và bong bóng giá trên thị trường chứng khoán toàn cầu quá lớn; (ii) Thế giới ngồi trên đống nợ kỷ lục và làn sóng vỡ nợ chưa từng có ở Trung Quốc; (iii) NHTM toàn cầu ôm khối tài sản tài chính phái sinh cực lớn và rủi ro.

Và hiện nay, đúng như loạt bài cảnh báo này, khi lạm phát bùng phát, Ngân hàng Trung ương Mỹ (NHTW, Fed) và các NHTW toàn cầu khác phải thắt chặt chính sách tiền tệ, đảo chiều chính sách lãi suất thì đó chính là lúc các bong bóng nợ, bong bóng chứng khoán, bong bóng phái sinh, bong bóng tiền ảo vỡ ra.

Thứ gì mang tính đầu cơ lớn, cờ bạc lớn hơn sẽ vỡ đầu tiên; lúc này trò chơi tạo khủng hoảng thành công. Các sức ép lên chính phủ, NHTW dùng tiền thuế của người dân để giải cứu các tỷ phú, triệu phú, các tài phiệt tài chính bắt đầu. Mới đây, Fed đã chi 150 tỷ USD để giải cứu người gửi tiền ở Ngân hàng Thung lũng Silicon (SVB); khoản tiền chủ yếu cứu trợ các triệu phú Silicon rót vốn đầu tư mạo hiểm qua SVB.

Thế giới đáng chứng kiến đại khủng hoảng ngân hàng 3.0

Thực vậy, đầu tiên, bong bóng giá tiền mã hoá phát nổ; thị trường mã hoá mất 70% mức vốn hoá, hàng loạt sàn giao dịch chứng khoán hàng đầu phá sản, tháo chạy, bị tố lừa đảo (như FTX, bị điều tra rửa tiền như Binance). Tất cả xảy ra trong năm 2022, ngay khi chính sách tiền tệ của Fed bắt đầu đảo chiều và sự thật về tiền mã hoá ngày càng được phơi bày rõ ràng; nhận thức về tính "vô giá trị và nguy hại tới thị trường tài chính" của các cơ quan chức năng với thị trường mã hoá này bắt đầu thay đổi.

Tiếp theo, bong bóng chứng khoán công nghệ phát nổ; gần như ngay sau khi tuyên bố của các chính phủ về đại dịch chấm dứt. Giá chứng khoán công nghệ Mỹ lao dốc 50-70% trong 1 năm.

-

- Người dân xếp hàng bên ngoài trụ sở Ngân hàng Thung lũng Silicon (SVB) đã bị đóng cửa ở Santa Clara, California, Mỹ, vào ngày 10/03/2023. (Ảnh: Justin Sullivan/Getty Images)

Bắt đầu từ ngày 10/3, chỉ trong một tuần ngắn ngủi, 3 ngân hàng thân thiện với tiền ảo của Mỹ phá sản. Và hôm nay, siêu ngân hàng toàn cầu Credit Suisse đã dường như không thể chống đỡ nổi. Khả năng Credit Suisse vỡ nợ sẽ tạo ra một cơn địa chấn toàn cầu lớn vì mức độ trọng yếu và tính lây nhiễm của nó.

Cuối ngày thứ Hai, cơ quan xếp hạng tín dụng, Moody's, đã hạ triển vọng của toàn bộ hệ thống ngân hàng Hoa Kỳ xuống mức tiêu cực từ mức ổn định. Tin tức về việc hạ mức tín nhiệm của Moody khiến cổ phiếu ngân hàng trở nên dễ bị tổn thương. Tuy nhiên, có một đợt siết chặt bán khống rất đáng ngờ đã thúc đẩy một đợt tăng giá lớn của các ngân hàng giao dịch công khai trong vài ngày qua tại Mỹ.

Nhưng đó chỉ là sự tăng giá do bán khống. Tình hình không thể sáng sủa hơn vì rui ro mà hệ thống NHTM tạo ra là rủi ro hệ thống, rủi ro cấu trúc, rủi ro chiến lược đầu tư kiểu đánh bạc.

Ngày hôm qua, 15/3/2023, chỉ số Dow tương lai giảm hơn 600 điểm chỉ sau 8 giờ sáng tại New York. Các ngân hàng lớn ở châu Âu tạm ngừng giao dịch sau đợt bán tháo mạnh; và ngân hàng khổng lồ Thụy Sĩ đang gặp khó khăn, Credit Suisse, giá cổ phiếu mất 24%; xuống mức thấp nhất mọi thời đại mới là 1,74 USD trong giao dịch buổi sáng ở châu Âu sau nhiều lần tạm dừng giao dịch. Credit Suisse đã mất hơn 95% giá trị thị trường kể từ năm 2007.

Nhưng siêu ngân hàng toàn cầu này không đơn độc trên con đường phá sản. Bám sát theo Credit Suisse (của Thuỵ Sĩ) là Deutsche Bank (Đức), cũng có thể là Goldman Sachs (của Hoa Kỳ), là các siêu ngân hàng Phố Wall đang đánh bạc gấp 11 lần GDP toàn nước Mỹ, gấp 10 lần tổng tài sản của họ trong mớ bòng bong "chứng khoán phái sinh".

Bài thử sức căng của Fed với các NHTM chỉ là 'giả dược'

Có thể các chuyên gia phân tích ngân hàng khó hiểu với nhận định rằng các bài thử sức căng với NHTM của Fed là vô nghĩa.

Số liệu báo cáo của các NHTM Phố Wall cho thấy các NHTM này đang lành mạnh hơn nhiều so với tình hình năm 2008. Và các trang truyền thông, giới chức quản lý, giám sát ngành ngân hàng Mỹ luôn lấy các số liệu này để trấn an dư luận, giữ lại niềm tin người gửi tiền.

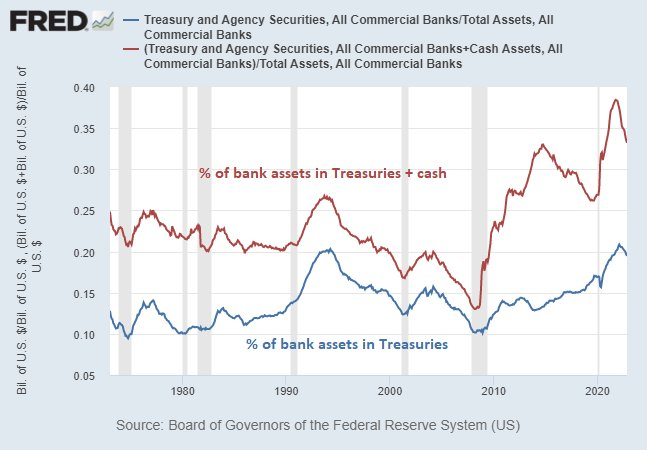

Ví dụ, tỷ lệ nắm giữ trái phiếu chính phủ và tiền mặt trong tổng tài sản của các NHTM Hoa Kỳ cao gấp 2 đến 2,5 lần so với năm 2008 (thời điểm xảy ra khủng hoảng). Các NHTM Mỹ đã đáp ứng chuẩn mực an toàn Basel III, vốn chặt chẽ hơn, đòi hỏi dự phòng rủi ro cao hơn nhiều so với Basel II thời xảy ra khủng hoảng 2008.

-

- Theo số liệu của Fed, tỷ lệ nắm giữ trái phiếu chính phủ và tiền mặt của các NHTM Hoa Kỳ trong tổng tài sản cao gấp đôi so với năm 2008, thời điểm xảy ra khủng hoảng tài chính toàn cầu. (Nguồn: Fred St. Louis)

Nhưng số liệu đó chính xác chỉ là giả dược; toàn bộ rủi ro của của hệ thống NHTM Hoa Kỳ đã bị gạt khỏi bảng cân đối; nó nằm ở ngoại bảng, nằm ở trên thị trường mua bán nợ, nằm ở các khoản đầu tư chết chóc của NHĐT.

Thứ nhất, các khoản nợ cho vay dưới chuẩn được bán đứt cho các công ty con của chính các NHTM này, gọi là các phương tiện tài chính (SVP). Các SVP đóng gói các khoản vay của người người vay khác nhau lại (ví dụ như khoản vay có tài sản thế chấp để mua nhà trong 30 năm), miễn là tương thích kỳ hạn và thu nhập (dòng tiền trả nợ ngân hàng) từ khoản tiền cho thuê nhà, bán ra thị trường mua bán nợ.

Khi nợ mà NHTM cho vay bán ra được thị trường mua bán nợ thì NHTM lập tức có tiền mặt. Mà một đồng tiền mặt quay trở lại NHTM thì hệ thống ngân hàng có thể tạo ra 5 đồng tiền cho vay khác. Dư nợ khổng lồ, thiếu cẩn trọng, cứ như vậy được cả hệ thống ngân hàng tạo ra theo cấp số nhân, bán ra thị trường mua bán nợ. NHTM, người cho vay đầu tiên, không có bất kỳ trách nhiệm pháp lý nào (về giám sát mục tiêu sử dụng vốn vay, về đòi nợ, về quản lý khoản vay...) sau khi bán nợ cho công ty con SPV của nó. Bảng cân đối kế toán của NHTM luôn sạch sẽ, an toàn và vượt qua mọi bài kiểm tra sức căng của Fed.

Thứ hai, tồi tệ hơn, các NHTM là một công ty con trong một tập đoàn tài chính. Mỗi tập đoàn tài chính là một tổ hợp (cỗ máy) khổng lồ về tài chính, nơi huy động ngắn hạn từ NHTM và tìm cách đầu tư mạo hiểm, dài hạn, thậm chí đánh bạc trên chứng khoán phái sinh qua các công ty đầu tư chứng khoán, các ngân hàng đầu tư (NHĐT) của chính họ.

Tức là, NHTM và NHĐT, dù là hai thực thể kinh tế độc lập, báo cáo tài chính riêng biệt, nhưng lại là tay trái, tay phải của các ông chủ, các nhà tài phiệt Phố Wall. Khi cùng là công ty con của một tập đoàn tài chính, của một ông chủ, thì hoạt động huy động tiền của các NHTM hiển nhiên sẽ phục vụ cho đầu tư dài hạn của các NHĐT. Lấy ngắn nuôi dài, lấy tiền huy động từ dân để đầu tư mạo hiểm chính là tử huyệt của cả hệ thống tài chính Mỹ. Một rủi ro cấu trúc, rủi ro hệ thống (mà SVB đã gặp phải) đang hiện hữu ở bất kỳ siêu ngân hàng nào của Mỹ ngày nay.

Trước năm 1999, Đạo luật Glass Steagall chưa bị vô hiệu nên các ông lớn Phố Wall không được phép vừa sở hữu NHTM vừa sở hữu NHĐT. Nhưng đáng tiếc, đạo luật này bị vô hiệu và cuộc khủng hoảng 2008 đã xảy ra vì NHTM đã dùng tiền huy động để thoải mái đầu tư mạo hiểm, đầu tư dài hạn và cho vay dưới chuẩn (vì có thể lập tức bán nợ dưới chuẩn ra thị trường mua bán nợ); rủi ro này đang lặp lại 2023.

Cùng với cuộc chiến lạm phát chưa có hồi kết, cùng với bong bóng tài sản đã bị thổi phồng suốt 15 năm qua, canh bạc đã quá lớn và không thể thu hồi, vụ phá sản ngân hàng hàng loạt, cuộc khủng hoảng ngân hàng tồi tệ nhất lịch sử lần thứ 3 - cuộc khủng hoảng ngân hàng 3.0 - có thể đã bắt đầu từ thời điểm SVB sụp đổ.

(Còn nữa)

Bài viết chỉ phản ánh quan điểm của tác giả, không nhất thiết phản ánh quan điểm của NTDVN.

Thanh Đoàn